皆さんは、「残価設定型」ローンを知っていますか?最近では残価設定型自動車ローンを宣伝する自動車メーカーのCMを目にします。トヨタを例に簡単に説明すると、以下の様なHPに行き当たります。

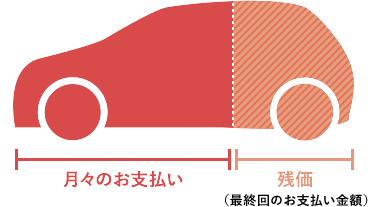

引用元:トヨタ自動車HP

車両本体価格の一部をあらかじめ残価(=3年後や5年後の予想下取り価格)として据え置き、残りの金額を分割でお支払いいただくプランとなります。通常のクレジットよりも月々の支払い金額が抑えられます。月々の支払い額を抑えつつ、次のクルマへ乗り換えられるので「一定期間で新しいクルマに乗り換えたい方」、「ライフステージに合わせてクルマのサイズアップ・ダウンを考えている方」、「月々の支払い金額を抑えながらワンランク上のクルマに乗りたい方」に向いているプランです。

要するに、若者の消費志向の変化・昨年から続くコロナウイルスによる景気の先行き不安こそが、最近の若者(だけでなくその他世代)のクルマ離れの原因だろうという事で、ユーザーサイドの経済的負担を取り除くべく作られた金融商品ですね。とはいえ、車の需要減は経済要因だけでなくライフスタイルの変化によるものも多分にあるので、このローンの誕生により失われた新車の購入意欲が取り戻せるかと言えば、そうではないと思います。(そもそも、残価設定型の競合は「通常のローンによる購入」というより「リース」だと思いますし。)しかし、これが住宅ローンで新たに制度化されたとしたら市場にどのような影響を与えるでしょうか、というのが本トピックの議題です。

回りくどい前置きをしましたが、報道によると2021年中に国土交通省が「残価設定型」ローンの普及に向け、民間の金融機関と連携してモデル事業を始めるとのことなのです。みなオジのように、都心部(資産性が見込まれる物件)で住み替えを前提とした購入者にはうってつけな住宅ローンの選択肢といえます。この報道を見て非常に興味(と、わずかばかりの期待)をもった事もあり、この件について掘り下げてみようかなと思った次第です。

目次

残価設定型ローンの概要

まず、「住宅版」残価設定型ローンの概要ですが、日経新聞の記事によると以下の通りです。

残価設定ローンは借入額と将来の住宅価値の差額のみを返す仕組みだ。将来の残価をあらかじめ設定し、住宅価格から差し引いた額を分割して返済する。ローンが満期を迎えた際は

(1)残価で住宅を買い取る

(2)再度ローンを組む

(3)家を売却する

といった複数の選択肢がある。家は残価で買い取ってもらえ、売却すればローンは完済となる。借り手にとっては毎月の返済額を低く抑えられるのが最大のメリットだ。(中略)

引用元:2020年10月13日 日本経済新聞 住宅に残価設定ローン官民で開発、借り手の負担減

残価設定ローンが広がらない背景には日本の特殊な住宅事情がある。日本の住宅は「建築から20~25年が経つと資産価値がほぼゼロになる」と言われてきた。風雨や湿気で住宅の劣化が進みやすいこともあるが、金融機関に建物の良質性を評価できる経験や知見が乏しい点も大きな理由だ。(中略)欧米では中古住宅の流通シェアが7~8割強に達する国もある中で、日本は10%台半ばの水準にとどまる。

ポイントとしては、「将来の残価をあらかじめ設定し、住宅価格から差し引いた額を分割して返済する」という部分です。住宅の残価設定型ローンがクルマのそれに比べて普及していなかった最大の理由は、将来における残価の算定方法が不明瞭だからでしょう。また、記事の後段でも記載の通り、日本の特殊な住宅事情、つまり住宅特に木造住宅の法定耐用年数が22年であることから、住宅を融資の担保として取る際の不動産評価算定方法も一般的にそのようになっていたという事です。一般的に、中古住宅を購入する際に木造住宅だからと言って22年で0円になるかと言えばそんなことはありません(むしろ、法定耐用年数経過前でも0円評価される建物はありますし…)。しかし実際の取引で築古の戸建てを購入する際に住宅ローンを借りようとすると、建物部分の担保価値が0円評価されるので土地の価格しか融資が下りないという事になり、結果として築古戸建の市場価値が相対的に低く評価されていたのです。

一方でマンションはというと、法定耐用年数が47年(鉄筋コンクリート造の場合)であることから、経年による減価曲線は木造戸建より緩やかとなっています。それどころか「ヴィンテージマンション」では、耐用年数を超える築年数が経っているにもかかわらず、高価取引が維持されています(有名なところでは、築50年の「三田綱町パークマンション」(売主:三井不動産、住所:港区三田、1971年築)では、未だに坪350~500万円という驚異的な坪単価で取引されています)。特に、タワーマンションの様な大規模物件は土地の持分が低いので、相対的に建物(専有部)の価値が占める割合が多くなる(つまり性質上、土地は減価しないことから、理論上タワーマンションの方が経年による価格下落が大きいと言える)にも関わらず、戸建物件とは全く別の価格推移を辿っていくのです。

残価設定型ローンのメリットとは?

さて、残価設定型ローンがもたらすメリットを検証しましょう。買い手側とすれば、販売価格1億円のマンションを購入しようとした場合、20年後の残価が7,000万円と評価されれば20年間の返済計画で3,000万円を借り入れれば良い事となります。確かに、これだけを見ると借り手にはリスクなく、これまで手の届かなった高額物件も購入可能となります。以下に、具体的にメリットを記載しましょう。

【メリット①】月々の支払いが低くなる

月々の住宅ローンの返済額が抑えられた結果、購買力の低い層が不動産を購入しやすくなるでしょう。近年は物件価格が首都圏を中心に上がっており、都心部の高額物件になると2馬力(共働き夫婦が共同でローン(ペアローン、連帯保証(収入合算)、連帯債務)を組んで購入する様態を総称してこう呼びます)の世帯でも購入が苦しくなってきました。(港区の内陸部側ですと、2LDK(60㎡)超えたあたりから億ションですからね。)住宅ローンには「1億の壁」というのがあって、借入上限額を1億円に設定している金融機関が結構あるのです(フラット35だと8000万円)。また、1億円以上を借入れ上限としている場合でも利用する上での制約は結構あって、例えば買主の与信的には問題が無かったとしても、物件が都心でない場合(つまり、担保価値が低いとされる物件)には融資できないなどの細かい条件があるのです。

ちなみに都心マンションにおける昨今の価格上昇は、一部ではオリンピックバブルと言われていましたが、オリンピック開催が危ぶまれていても値下がりの傾向は全くありません。これは、建築費(人件費・建材費)の高騰によるもので、これまで日本が経験したバブルによる不動産価格暴騰とは価格上昇のメカニズムが全く異なることが理由として言えます。

【メリット②】残価が保証されている

残価保証型ローンの場合は融資時にあらかじめ10年、20年後の残価を設定している為、最終回の弁済日が到来した時に、当該物件の評価額がその時の不動産相場を下回っていても設定された残価で住宅を買い取ってもらえるため、買主の残債割れリスクは限りなく低い事となり、計画的に住み替えが行えます。ここで「限りなく」としたのは、ローンの債務者が最終の弁済日到来前に何らかの理由で売却する場合は残価保証はされず、市場における売却価格がローン残債よりも低くなってしまった場合は、預貯金などで差額を充当しなければなりません。

残価設定型ローンのデメリットとは?

一見メリットだらけの残価設定型ローンですが、実際のところはメリットの他に以下のデメリットも想定されており、実際の制度運用の詳細が待たれるところです。

【デメリット①】利息等の借入コストが高い

残価設定型ローンの金利が一般の住宅ローンより高いのは当然といえるでしょう。なぜなら、月々の負担を抑えられるのは、10年なり20年後の被担保物件の残価を設定して、それを買い取ることによりその差額分の支払い額に限定できるからです。仮に20年後の残価設定を見誤った場合のリスクは金融機関もしくは提携する買取事業者(多くの場合、当初の売主)が負わなくてはいけないわけですから、そのリスク分が金利や事務手数料や保証料に転嫁されるのは仕方のないところです。逆に言えば借り手側にとっては、せっかく借入額を抑えることができても、残価設定型を選んだことで利息の負担が大きくなってしまえば、トータルメリットは低くなってしまうという事です。特に現在の低金利(変動金利で年0.4%)時代を考えれば、月々の支払額が下がっても、仮に金利が3%にもなってしまえば、このローンを選択する旨味があまりない人もいると言えるでしょう。(このローンに合う人、合わない人は後段で検証します)

【デメリット②】ローン適応の条件が厳しい

クルマでもそうだと思いますが、低品質のものには金融機関も怖くて残価設定などできないでしょうから、残価設定型ローンを利用できる物件は一定品質以上の等級(耐震性能・劣化対策・省エネ性能など)又はブランドの建物となるでしょう。また、人口減少時代の到来は確実に来るわけですから、人口減少エリアの物件は資産維持できないと判断され、残価設定型は選択できなくなる、もしくは設定される残価が限りなく低く評価されることから、従来の住宅ローンとはそれ程支払額が変わらないという事態に陥ると思われます。

【デメリット③】残価は本当に保証されるのか?

将来の買取オプションが付いているわけですから、自分たちが所有権者となっていたとしても、建物の維持管理については金融機関もしくは買取権者が介入するものと思われます。実際にクルマの残価設定型ローンは、残価が保証されるというメリットを打ち出しながら、クルマの状態によっては追加金が発生することもあり、結果、残価が保証されない場合があるようです。たとえば、契約期間中に事故などで車を損傷し、ローン終了時の査定で残価との差額が生じた場合がそれに該当します。また残価設定ローンを利用時は走行距離の上限も定められる様で、ローン支払いの終了時に定められた距離を超えている場合には清算を要するようです。(その他、改造などを行った場合も追加金の対象)

住宅固有のルールはあるか?

追加金清算ルールは住宅における残価設定型ローンの場合にも当てはまるのでしょうか。住宅もクルマと同様、有体物ですので、居住中に損傷することもあるでしょうし、時間の経過と共に性能の劣化もあるでしょう。また、住居にはクルマのように「走行距離」という概念は無いですが、増築や修繕の際には事前に金融機関に連絡しなければならないとか、指定業者を使わなければならない、はたまたクロスを勝手に変更するなとか、家でタバコは吸うなとか、細かい使用条件があるのでしょうか。

残価設定型ローンはリース(賃貸)の延長上の制度か?

上記のように使用上の制約が多いようだと、せっかく購入した自分の城なのに、感覚として賃貸マンション・アパートに住んでいる様な窮屈な生活を強いられる様な気もしますね。ちなみにローン期間中の火災リスクについては、制度として火災保険(普通の火災保険に加えて「自然災害時に債務免除する特約」付きの保険商品が必要か?)の加入を必須としなければなりません。また、住居内での自殺による価値減少については通常の保険では補償範囲に含まれないと思われますので、残価保証型住宅ローンを商品化する際にはこのような価格減少に対応できるように、一括弁済を課すことができる様に特約を付すか、火災リスクと同様に保険でカバーできるようにしなければならないでしょう。つまり、対象価格が高額な分、制度も複雑になることから、残価設定型ローンはクルマ程普及しない可能性があります。

具体例を挙げて検証

従来のローンでマンションを購入した際の支払額

まずは、従来のローンでマンションを購入した際の支払額を見てみましょう。

| ・借入額:9,000万円(物件価格:1億円、頭金:1,000万円) ・借入期間:35年 ・金利:0.5%(変動金利) |

以上の条件から算出すると、毎月の返済額は約23万3千円、総返済額は約9,810万円となります。安全な返済比率の目安は年収の25%とされていますので、このローンを払い続けるには年収1,100万円くらいなければ、生活が圧迫されるとされています。

住宅の残価評価、どうするの?

一方、「残価設定型ローン」で組んだ場合はどうなるでしょうか。しかしシミュレーションを始めると、まず真っ先に残価設定の壁、つまりどうやって設定額を算出するのかという疑問にブチ当たります。

みなオジが調べたところ、クルマの場合、5年後の残価率は大体30%~50%で設定されるようです。法定耐用年数は、普通自動車で6年ですが、5年後に50%維持する車種もあるという事は、クルマにおいては法定耐用年数では無く、別の減価率の計算式が設定されているという事でしょう。おそらく中古市場の実勢価格から割り出しているのかな、と思います。クルマの場合は、中古車市場も大きく、流通数もあって成熟しており、査定のノウハウも蓄積されていることから、残価をある程度予測することができます。また、通常の残価の範囲から逸脱する様な極端な使用状態のクルマであってもその状態に応じた買取価格がしっかり確立されています。(規定走行距離を超過する場合の買取額の減額ルール)

不動産の残価設定は難しい

クルマと住宅の資産性の違いを認識すべき?

クルマの場合は、まかり間違っても5年後の残価が購入価格を超える事はありません。一方、不動産は投資資産としての一面を有するので、5~10年後の査定額が購入価格を超えるなんてことは、マンションでは都心3区以外でもザラにある訳ですが、逆にリーマンショックの様な大不況が訪れたら半年後の市場価値は2/3に下落することもある訳です(クルマのような消費財では、インフレデフレを伴うの景気変動以外で価格が変動することはありません)。このようにクルマとは値動きの異なる不動産市場において、どのように住宅の残価を設定するのが妥当なのかは全く不透明です。

エリアによる騰落率を考慮する必要がある

残価設定の際に考慮される住宅固有の要素に、「エリア」の概念があります。

クルマの場合、青森で走っていたものと東京で走っていたものが同車種で年式・使用状況も同じであれば、基本的に査定(買取)額は同じになるはずです。

一方住宅の場合は、東京に建てられた住宅と青森で建てられた住宅では、共に10年間土地の路線価が変わらなかったとしても、同期間の騰落率は東京に建てられた住宅の方が有利に出ます。つまり「残価設定型ローン」で不動産を購入した際は、東京に建てられた物件の方がその恩恵(残価評価を高く維持できることから、借入額を抑えることができる)を多く受けるといえます。しかしながら、このエリア差を残価評価に適切に反映できるかどうかが、住宅の残価設定型ローンが今後浸透していく鍵になると考えています。なお、冒頭の報道記事では残価の設定方法には全く触れられていません。

新築マンションの固有の価格設定を理解する

残価をどのように算定するべきかを検証する前に、不動産の値付けの仕組みを理解する必要があります。新築マンションを例にとると、デベロッパー(売主)がマンションを建築して販売する際は、⓪企画、①用地の仕入れ、②建物の設計・建築、③販売、という各段階で費用が発生します。これら⓪~③の段階で掛かる費用が、マンションの「販売原価」となります。この販売原価に、売主の利益を乗せてマンション一棟の販売価格が決まり、その中で住戸ごとの売出価格を設定していきます。もちろん、⓪の企画段階で利益が見込めない(例:相場より高い価格で用地を仕入れてしまった、仕様を落としても建築コストを抑える事が出来なかった)場合は、建築コストに見合うまでプロジェクトを延期したり、プロジェクトそのものを中止して他の(薄利で売りさばける)業者に譲渡したりします。この様に、新築物件は⓪~③で積算された原価が販売価格の基となるので、中古マンション価格(=周辺の取引実績や利回り等から相場が形成される)とは乖離が生じます。それでも、新築しか検討しない購入者層が一定数いることから、中古市場より割高でも需要は生じるわけです。

新築プレミアムとは?

新築物件における価格設定は前段の通りですが、新築物件が買主に引渡された後は、他の中古物件と同じ土俵で評価される事となります。具体的には、あるマンションが新築時に1億円という販売価格であっても、隣に同仕様・同面積の築1年のマンションが6,000万円で売り出していれば、Aマンションはせいぜい6,000万円を少し超える価格でしか売却が見込めず、つまり新築価格からの下落率は4割という事になります。(これは極端な例で、新築と中古の価格差がここまで開いてしまう場合、通常デベロッパーはプロジェクトを中止するでしょう。)許容される両者の価格差は2割程度であり、この値幅が「新築プレミアム」といわれるものになります。この「新築プレミアム」こそが、残価を設定する際の大きな要因となるのです。

新築プレミアムと残価の関係性

本来、建物はどこで建てられようが、建築条件・仕様が同じであればほぼ同じ建築費用(資材の輸送コストや地盤改良費用の多少は除く)となります。そして、建物は経年と共に価値(簿価)が下がりますが、中古不動産市場においては人口の流入が見込まれる都心の物件ほど旺盛な需要に下支えされることから価格の下落が起こりにくくなるのです。その結果、需要の高い都心部であれば、新築プレミアム(価格差)が生じず、「残価設定型住宅ローン」を利用した際、相対的に高い残価設定が可能となるのである。そういう意味では、新築不動産否定論者の主張(新築物件を購入した瞬間に2割資産価値が下がるので、価格下落の少ない中古物件を買うべき)は、一方で正しく、一方では誤りだと言える。

残価を築年別平均価格から紐解く

上記のグラフは、若干古い資料ではありますが、2011年におけるエリア別の中古マンションの築年別平均価格を示した表です。この表の説明文にはこのように注記されています。

| 「上記のグラフは2011年に流通した中古マンション価格を築年数ごとに示したものです。具体的に言うと、築7年のA物件が坪単価○○万円、築13年のB物件が坪単価□□万円で各々流通したという事例を年間で取りまとめ、築年ごとに平均坪単価を算出したものです。したがって、築年が何年経過すると分譲時から○%下落するという指標ではないことにご留意下さい。」 |

この様に、このデータが築年別の下落率を表すものではありません。要するに、時系列のどこを切り取るかによって、〇年後の下落率は変わってくるという事です。

上記表の起点である2011年から10年時間を進め、現在(2021年)を起点として考えてみましょう。現在は港区内のマンションの販売価格は坪単価で500万円(60㎡の2LDKで億ションとなる坪単価)を優に超えていますが、2011年当時は坪300万円台で購入する事が可能でした。つまり、10年前に購入したマンションを今売却すれば、経年を考慮しても坪400万円台で成約するので、「下落率」ではなく、むしろ「上昇率」となるという事です。港区に限らず23区内で言えば築10年まではずっと坪単価が上昇しているので、経年によっても坪単価はほとんど下がらないか、エリアによっては購入時よりも上昇しているはずです。もちろんこの価格上昇はバブルの頃の実体のない価格上昇とは異なり、建築費(建材価格・人件費)の高騰、マンション用地の価格上昇といった、きちんとした理由のある上昇です。

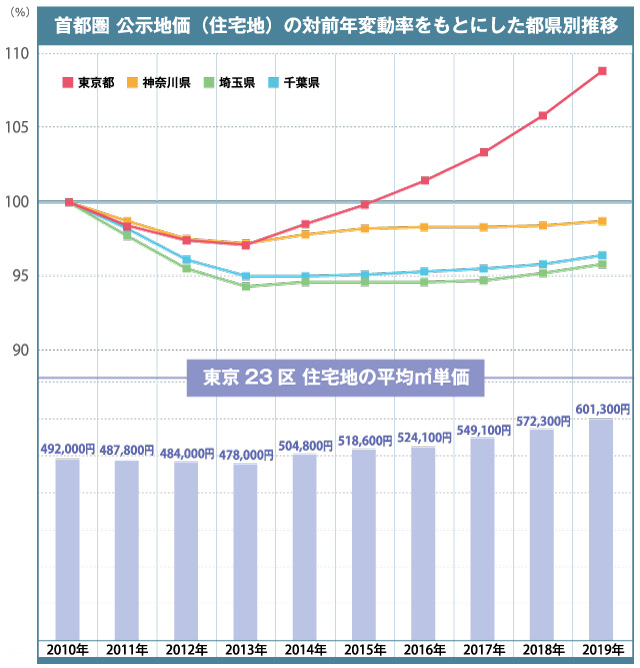

下記は首都圏における「公示価格」の推移を表したグラフですが、この公示価格の上昇もあって、マンション用地に適した駅近かつ一定規模の大きさの用地取得を困難にさせ、(マンションの供給が絞られたことにより)物件価格の上昇に繋がっている訳です。

| 土地は「一物四価」と言われるように、この公示価格の他にも相続税評価額、固定資産税評価額などがあり、それぞれの価格設定の目的や価格の大小(例えば、固定資産税評価額は公示価格の70%)が異なります。 |

上がり方の大小はあれ、公示価格は直近10年間で見ると概ね右肩上がりです。特に都内の物件の場合、土地の価格は上昇の余地があるとも言えます(一方で、土地価格は上がり切ったとも判断することも可能)。いずれにせよ、この表は10年前から現在までの推移に過ぎず、将来の変動を保証するものではないので、銀行側が負うリスクを鑑みれば、価格上昇の可能性が高い土地の場合でも、残価評価の際は当初融資額から下げざるを得ないという結論になります。もちろんこれは、銀行側がリスク回避のため一方的に設定した保証額なので、物件の価値自体に影響を及ぼす訳ではありません。(なぜなら土地価格が高騰していれば、指定業者に設定した残価で買取りさせずに、市場で売却すればよいだけなので、残価設定型ローンの利用者に特段損はありません)。

そもそもではありますが、残価設定型ローンで購入した不動産の残価を融資額より高く評価してしまうと、利息分だけを払えばこの住宅に住み続けることができるというおかしな状況になってしまいます。(このようなおかしな金融商品が出回る状況になれば、不動産バブルやサブプライムの再来と言えるでしょうね)

残価設定型ローンでマンションを購入した際の支払額

みなオジは一介の司法書士に過ぎず、不動産の評価については全くの素人ですが、判断の物差しとしては大きく分けて①公示価格などの公的基準を基に残価を割り出す方法と②収益還元から残価を割り出す方法を考えてみました。

【残価計算方法①】公示価格・法定耐用年数などの基準を基に残価を割り出す方法

土地部分は残価設定の対象になるのか?

まず、残価を考える上で前提として押さえておくべき内容は、減価償却される不動産は建物のみとなり、理論上、土地は経過年数による減価はない、という事です。

上記より土地の残価については大きく2通りの考え方があり、①残価設定の対象にせず、公示価格もしくは実勢価格(公示価格の1.1倍くらい)で買い取るという立て付けにするのか?それとも、②公示価格や路線価などの公的価格の推移から、エリアをA~Dにランク付けし、それらを例えばAランクエリア:80%、Bランクエリア:70%、Cランクエリア:60%、Dランク:買取不可(残価設定型住宅ローンは利用できない)といった様にエリア毎にランク付けして、個別事情があれば±5%くらいの調整を加えるという手法もあるのではと考えます。②の手法は経過年数による減価がない土地にはそぐわない方法ですが、本来の残価ではなく、あくまでもローンの貸付額の計算式としての算定方法と考えています。金融機関のリスクを考えるならば、②の算定方法とした方が安全でしょう。

建物部分は法定耐用年数を基準とした減価率が基準?

建物部分は実際の中古市場の価格推移とは乖離するものの、土地の②と同じ考え方で、簿価のように法定耐用年数に応じて一律で価値が下がるものとして、個別事由(使用状態、建物の等級)により、調整をするのでしょうか。(都心に建てられた住宅でも田舎に建てられた住宅でも法定耐用年数は同じですから)。

個別事由は残価算定にどのように反映?

残価の算定の際、法定耐用年数に応じて一律に減価させたのでは、今回の残価設定型住宅ローン推進の意味を成さなくなってしまいます。今回、国が主導して残価設定型ローンを創設しようとする趣旨を汲み取るならば、「長期優良住宅の認定を受けた住居は減価を緩やか(法定耐用年数を従来の47年→80年)に計算しましょう」とか、「○○工務店の○○工法を使っていれば、建物部分の残価計算において500万円プラス評価をします」といったローン優遇をエサに、「性能に優れた住宅」購入を消費者へのインセンティブとする事ができるでしょう。結果、高性能・高耐久な建物が数多く作られることで、社会経済的にも好影響をもたらす結果となるのです。

さて、前書きが長くなりましたが、法定対耐用年数等から機械的に算出した残価額を実際に計算してみましょう。

| 【条件】 ・ローン期間:20年間 ・土地は取得時価格の80%で買い取り ・建物(RC造)部分は47年で減価償却し、20年後の残価で評価 ・劣化対策、耐震等級基準をクリア(評価額+500万円) ①1億円のマンション (売買契約書の内訳 土地:7千万円、専有部(建物)3千万円) 土地 7,000万円→5,600万円 建物 3,000万円-(3,000÷47(年)×20(年)) +500万円=2,223万円-α(=今回は1,000万円と設定) 合計(設定残価) 8,723万円→(調整後) 7,723万円 借入額 10,000万円-7,723万円=2,277万円を20年で返済する事となる。 |

20年後この物件が不動産取引市場で8,000万円でしか売却できないとすると、残価を過大評価した①のケースでは、買取側が最大723万円分損をすることになります。残価算定のノウハウが少ない(というより、投資資産としての性質もある不動産では、残価という概念が相容れない)ので、αでリスクを調整(今回は1,000万円と仮定)しました。実際はどのように残価設定するかわかりませんので、あくまでみなオジの勝手な予想です。

【残価計算方法②】収益還元法から残価を割り出す方法

ここでは具体的な計算方法は割愛しますが、不動産が投機性の高い商品であることから、自動車とは異なるアプローチで残価を設定できるという一つの例で、記載をしました。上記①で挙げた、公示価格や路線価はそもそも税金の計算のために国や自治体が便宜的に設定した金額なので、市場で取引される実勢価格とは隔たりがあり、公示価格を残価算定の基準にすることである程度の透明性・公平性は担保できるものの、若干のある物差しであると言えます。

そこで、生々しいですが、その物件がどれだけの金を生み出せるかという「収益還元」の考え方から残価を算定する事もひとつのアプローチとなりうると考えます。具体的には㎡当たりの家賃から、その不動産の価値を測るのですが、この残価算出方法の良いところは、景気動向が上下しても、家賃相場はそれ程動かないことから、読み違えるリスクが減るという点にあります。つまり、貸し手の金融機関側にとっては保守的な指標として重宝される計算方法と言えます。

金融機関の狙い(商機)によって、残価設定型ローンの性質は変わる?

金融機関側がこの残価設定型ローンをどのような商品戦略(つまり、金利で稼ぐことを想定しているのか、事務手数料か、買取時の利ザヤ、仲介手数料で稼ぐのか)でリリースしようとしているかは、みなオジにも分かりませんが、確実に言えるのは、金融機関は売却可能額ギリギリを残価設定をするようなことはなく、(価格維持率の見込めるエリアの物件だとしても)保守的な残価設定となると思います(上の例だと-αの部分でリスク調整)。結局のところ、その価格下落リスクを厳しく取れば取るほど借り手にとってメリットの無いローン商品となる懸念を感じています。利率も最低1.5%は取ってくるので、それであれば投資用ローンと代わり映えしないような気もします。

上記を踏まえて、返済額(総額・月々)や借入に係る総コスト(調達コスト)を比較してみましょう。

【借入れ方法①】従来の住宅ローンで借り入れした場合

| ・借入額:9,000万円(物件価格:1億円、頭金:1,000万円) ・借入期間:35年 ・金利:0.5%(変動金利) 毎月の返済額:約23万3千円 総返済額:約9,810万円 (支払利息:810万円/35年) |

| 借入れに係る掛かる費用(調達コスト) ・事務手数料:33万円(定額) ・抵当権設定登記(登録免許税)9,000万円×0.1%=9万円 合計 42万円 |

【借入れ方法②】残価設定型ローンで借り入れした場合

| ・借入額:2,277万円(物件価格:1億円、頭金:0万円) ・借入期間:20年 ・金利:1.5%(変動金利) 毎月の返済額:約11万円 総返済額:約2,640万円 (支払利息:363万円/20年) |

| 借入れに係る掛かる費用(調達コスト) ・事務手数料:68万円(借入額×3%) ・抵当権設定登記(登録免許税):約2万円 (①20年後に買い取りを希望する場合) ・仲介手数料:7,723万円×3%+6万円=237万円+23万円(税)=260万円 (②20年後に残価設定型ローンで再度ローンを組み引き続き居住する場合) ・事務手数料:68万円前後(借入額×3%) ・抵当権設定登記(登録免許税):約8万円 合計 ①330万円、②146万円 |

確かに月11万円で港区の億ションに20年間住めるのであれば、それはそれでありかな、とは感じますね。あとは、調達コストがもう少し下がってくれればというところです。(ただし、金利や事務手数料は詳細が分からないので、調達コスト、月々の返済額は思ったほど高くならないかもしれません。)

しかし、残価設定型ローンを利用しても、結局のところは本来の物件価格を全て支払わなければ、どこかのタイミングで当該物件を手放すことになる訳で、もし、購入者が当該物件に一生住みたいと考えた場合は、トータル費用(総返済額)を考えると非常に不経済ですし、穿った見方をすれば、(2)再度ローンを組ませるにせよ、(3)家を売却するにせよ、(契約上で定めることにより)購入者の囲い込みが容易にできる事となり、事ある毎にお金を搾り取られるのではないかという懸念が生じます。(これはクルマの残価設定型ローンでも同様ですが)

制度上の疑問点

所有権者(抵当権設定者)は誰?

司法書士的に思うところとしては、残価設定型ローンを利用した際の所有権者は誰になるのかという点です。クルマの場合は、所有権はディーラー側に留保され、購入者はあくまでも使用権を有するという形になります(つまり、購入者は所有権者となり得ないし、当然所有権を前提とする処分権限も有しない)。クルマを購入する際は「自動車登録」が必要ですが、不動産(土地・建物)は「登記」を行い、所有権者を定める必要がありますので、仮にクルマを残価設定型ローンで購入した場合と同じスキームで例えると、、、

| ・所有権者(抵当権設定者):ハウスメーカーなどの売主 ・抵当権者:金融機関(銀行、保証会社) ・抵当権の債務者:買主(残価設定型ローンを利用したローンの借入人) |

という形になって、ハウスメーカーは物上保証人(他人の借金のために自己の所有物を担保に差し出す)という形になります。

結果的に、不動産の買主は不動産の所有者になったつもりが、実は抵当権の債務者に過ぎなかったという、なんとも切ない状況になってしまいます。

更に分からないのが、ハウスメーカーは建物を売ったにもかかわらず、所有権を留保し、抵当権設定者となり、買主の20年間のローン債務を担保するという事になるという状況です。もし仮に20年間の間に債務者である買主が返済できなくなったらどうなるのでしょうか?なんの落ち度もないハウスメーカーは、第三者である買主の債務不履行のせいで金融機関に建物を差押さえられるという事になるのでしょうか。

…書いている内に自分でも残価設定型ローンがよく分からなくなってきました。もしかすると、買主はローン額の範囲で売主と共有状態(つまり、上記に挙げた例では物件価格が1億円のうち借入額2,277万円分、つまり持分2277/10000の所有権)にさせるのでしょうか。確かに、こうすればローンの滞納があった場合でも、差押さえの対象を買主の持分のみに及ぼすことができます(それでも、かなりめんどくさい状況ではあるけど…)。新聞の記事では、当初のローンを払い終えた際は、(3)家を売却する、という選択肢を置いていることから、クルマの残価設定ローンのスキームとは異なり、住宅の購入者は所有権者になれるものと思われます。

いずれにせよ、今後、住宅購入者に「残価設定型ローン」を普及させたいのであれば、所有権を買主に移転させるスキームにしなければ、買主側には魅力が乏しいと言えるでしょう。(結局のところ、買主は物件の所有権を得ておらず、家をリースしているに過ぎないからです。負債を抱えてまでしてリースの状態にすぎないのであれば、負債を抱えない分、従来通りの賃貸の方がリスクが少ないと言えますよね)

「残価設定型ローン」を利用した方が良い人は?

上記にあげた制度上の懸念点はありますが、残価設定型ローンが買主に所有権を移転させるスキームになるという前提で、残価設定型ローンを利用した方が良い人を挙げてみたいとと思います。

【①負担を減らしながら都心に住宅を購入したい人】

都心の物件は価格が高騰し、もはや庶民には手が出ない価格帯となっていますが、「残価設定型ローン」で残価と物件価格の差額を借入額とできることから、月々の負担をへらしつつ購入することが可能になります。そして、もし20年後に自身の年収も上昇し、貯金も十分に貯まってきているのであれば、(2)再度ローンを組むか、(1)残価で住宅を買い取るを選択すればいいわけですので、その時にあったオプションを行使することができるのです。また、この物件以上に良い物件を見つけた場合やインフレが進んでいた場合は、(3)家を売却するというオプションを行使し、利益を確定させたり、または、より利便性の高い住宅にステップアップする事が可能になります。

【②住み替えを前提としている人】

個人的にはこのメリットが一番共感できます。つまり、家を購入してもその後子供の出産、独立と家族構成が変わりますし、所有者自身の経済状況も変わることから、購入した住宅に住み続けることが、ずっと最適解だとは限りません。

例えば、子供が小さい時は庭付きの戸建てで伸び伸びと子育てをしたいと考えても、子供が独立した後は広さを持て余すかもしれませんし、老後は庭の手入れ、階段の上り下りなどで苦労することもあるでしょう。少なくとも、残価設定型ローンを選択する事により、今まで「35年完済を一区切りとする人生設計のほぼ一択」であった住宅購入のスタイルに、10~20年という期間毎に、人生の計画を見直す機会が与えられるいう意味で、購入方法に新たに一石を投じる考え方と思います。上質な住宅は人を豊かにする必須ツールですが、選択を間違うと一生その購入者の足かせになるものでもある事から、住み替えとの親和性が高い「残価設定型住宅ローン」の方がその人のライフイベントに対し柔軟に対応できると言えます。(蛇足ですが、一か所に固執する事のリスクは住宅だけに言える事ではなく、仕事選びにも言える事かと思います)

【③住宅を投資性財産ととらえている人】

上述した通り、クルマと住宅はリセールができますが、資産としての性質上、残価評価の方法は大きく異なります。クルマに比べて不動産は投機性の強い資産といえますが、不動産はクルマに比べて高額である事から資金調達が難しく、投資のハードルが高い投資商品でした。上記のデメリットが、残価設定型住宅ローンの登場により、敷居を下げることができるのです。住宅は収益物件とする以外にも自己居住が可能な実需資産でもある事から、利益が見込めない間は自分が住むことで評価損を顕在化させず、機を見て売却益を出すことができるという、都合の良い資産です。残価設定型住宅ローンの登場により、リスク(借入額)を抑えてしかも残価保証まで保証されるという、まさに投資にうってつけの商品となったと言えます。また、実質的に投資として購入するにも関わらず、「自己居住」が前提である事から税制優遇や低金利の住宅ローン(控除)を利用できることも大きなメリットと言えるでしょう。

「残価設定型ローン」を利用しない方が良い人

基本的には利用した方が良い人の反対と考えれば良いでしょう。みなオジは住宅は住み替えが原則と思っていますが、世の中には生涯で一度の買い物と言われるように、住居は「終の棲家」であるという観念も強く残っています。シミュレーションでも記載しましたが、従来の住宅ローンに比べて借入コストが高いことから、一生そこに住むことが確定してるのであれば、35年ローンで地道に返済をした方が、返済総額は抑えられることになるでしょう。また、将来の価格維持が困難な郊外の住居は、残価という概念とは非常に相性が悪い、つまり、不動産がどんどん減額して評価額が低くなる、更には「残価設定型ローン」自体が利用できないケースも多いと思われます。また、このようなタイプの人は家の購入=「一国一城の主になった」という認識が強く、使用制限が多いと思われる残価設定型ローンは心理的にも相容れないものと思われます。

また、最大のデメリットは、現時点で残価設定型ローンの制度設計があやふやである事からも分かる通り、不測の不利益を消費者側に押し付けられるリスク(残価が保証されない事由について消費者側の予測が困難)があるという認識を持った方が良いでしょう。

さいごに

当初は「残価設定型ローン」の説明をするつもりが、書き進めていくうちに自分の方が分からない事だらけになってしまい、この制度って住宅ローンには適用できないのではないかと、不安になってしまいました。(みなオジ的にも非常にレアなケースで、解説するうちにどんどん話が脱線してしまいました)

とにかく本ローン制度は、今後官民で詰められていくものですので、続報を待ちたいと思います。