働き方改革の一角としてサラリーマンの副業を推進するって言ってなかったでしたっけ?という怨嗟の声があちこちから聞こえてきそうな、国税庁の「所得税の通達改正案」のパブコメが2022年8月に開示されました。

目次

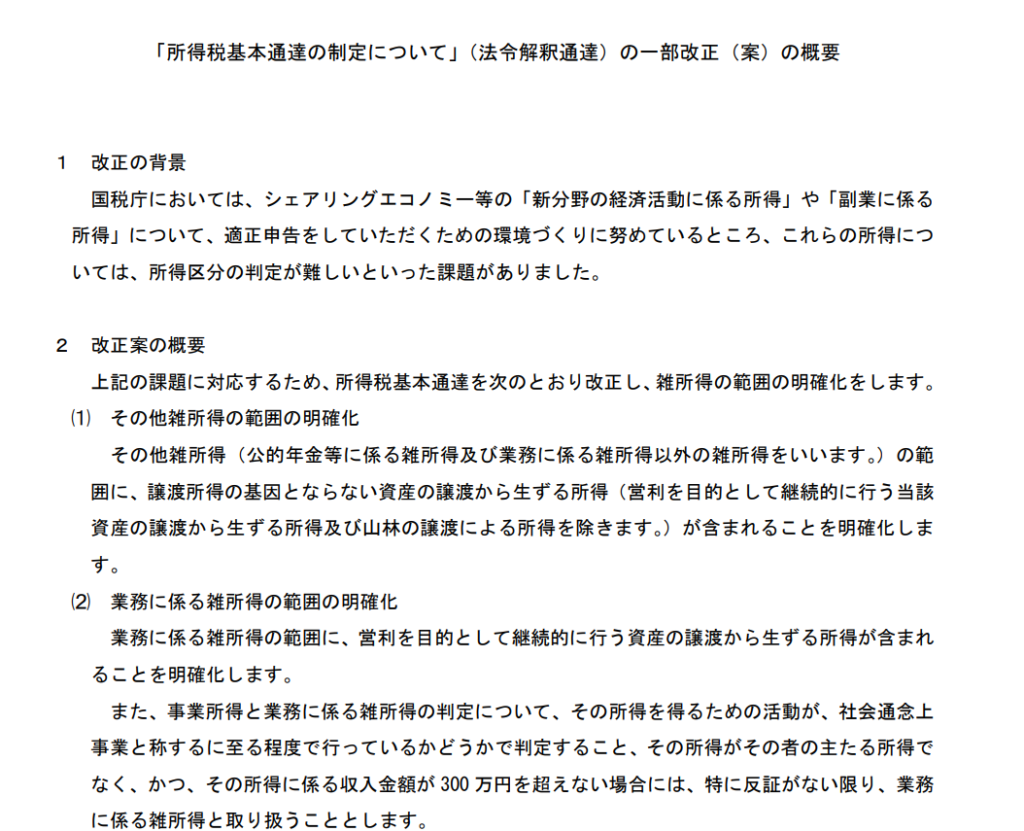

改正案の概要

| 業務に係る雑所得の範囲に、営利を目的として継続的に行う資産の譲渡から生ずる所得が含まれることを明確化します。 また、事業所得と業務に係る雑所得の判定について、その所得を得るための活動が、社会通念上事業と称するに至る程度で行っているかどうかで判定すること、その所得がその者の主たる所得でなく、かつ、その所得に係る収入金額が 300 万円を超えない場合には、特に反証がない限り、業務に係る雑所得と取り扱うこととします。 |

簡単に言えば、これまで事業収入として確定申告していたものが収入300万円以下の事業の場合に「雑所得」として申告しなければならなくなったという事です。雑所得の所得(収入から経費を引いた額)が20万円以下であれば確定申告不要というのは従前から変わりません。

この変更は従来事業を行っていた個人事業主にとってはさほど影響を受けないものでしょうが、サラリーマンの小遣い稼ぎで細々とやっていた副業は、節税の恩恵を受け無くなることを意味します。

おそらくというか、これは長引く給与水準の停滞による副業サラリーマンの増加とコロナで行われた給付金狙いの確定申告が増えたことが理由でしょう。

従来、確定申告における事業収入とは、「営利性、継続・反復性」等が要件として必要ですが、サラリーマンの給与所得と収入合算でき、赤字の副業を事業所得で申告して給与所得と損益通算したり、利益が出たとしても65/55万円の青色申告特別控除の適用を受け、実質的に所得税の軽減を狙うという手口が横行したことから国税がこれを封鎖しに動いたものと思われます。

以前から事業収入と雑収入の区別はあいまいで(主観による所が大きく)議論の的になっていましたが、これにより一応の決着を見たという感じです。

士業に影響あり?

しかし、このルール変更により一部の対象者には影響が出るでしょう。

具体的には、弁護士等を始めとする士業の方です。弁護士の様なプラチナ士業ではあっても独立1年目というのは売上げが立たず、一方で開業資金がかさむ事から赤字決算となることが多いはずです。実際、開業したての弁護士や税理士が客待ちの時間を使って、ガードマンのバイトだったり予備校のアルバイト講師を掛け持ちしていたというのも良く聞く話です。

多くの場合、開業時に金融機関に対して開業資金の借入れを行っている事から、返済の為に本業である士業の売上げにこだわる訳にはいかないからです。(なりふり構わず働いた結果、バイトの売上げの方が大きくなってしまうのは皮肉ではありますが…)

また、弁護士事務所に所属しつつ、自分で取ってきた事件は個人受託を認めてもらう形で業務をこなしているケースもあり、この場合は、勤務弁護士としての給与(大抵、格安な額)をもらいつつ、個人で受けた事件は個人の売上げとして計上(場合によっては売上げの一部を所属する弁護士事務所に上納するケースも)する事となります。

いずれにせよ、弁護士本人の意識としては「個人受託分こそが本業」という意識を持っているにもかかわらず、形式的にはサラリーマンの副業と同じ様に映ってしまうというのが悩ましい問題となってきます。今回の改正案の通り、個人受託の売上げが300万円以下であれば、今後は(反証が無い限り)雑所得となってしまう事から特別控除や赤字の際の損益通算も使えない事になり、税負担が重くのしかかる結果となってしまいます。

また、場合によっては所属事務所からの給与が400万円で個人受託の収入が350万円となるケースが出てきますが、このケースで個人受託分をどのように扱うのかについて、改正案では示されていないので、パブコメに対して意見を提出する必要があるのではないかと考えます。

同様にバイト掛け持ちのケース(例:バイト200万円、士業150万円)でも「主たる所得(=本業)」がどこに置かれるかによって事業者間で不平等が生じてしまうでしょう。

このように、「収入300万円以上」という基準を作った事で一見明確に区分された感に思えますが、依然議論が継続しそうな様相です。

不動産所得は従前から変更なし

事業所得・雑所得論争は上記の通りですが、「不動産所得」については従前から変更はありません。つまり、不動産所得の赤字は給与所得と損益通算でき、青色申告特別控除の特典も享受可能です。

ただし、不動産所得の事業性は「5棟10室の基準」というものがあり、これは一戸建てで5棟以上、アパートで10室以上に達していなければ、これらの物件の大家は「事業的規模」と認められないとされます。逆に上記基準を満たすことで、最大65万円の青色申告特別控除の特典を享受可能となります(満たさない場合は10万円控除に留まる)。

持続化給付金は罠だった?

コロナにより給付金のバラマキが行われていましたが、今振り返ると、給付金の大盤振る舞いはこの改正案とセットだったのだと思えてなりません。つまり、これまで確定申告をしていなかった隠れ事業者を「給付金」という撒き餌で釣り上げて事業所得として確定申告させた上で、翌年度以降、節税スキームを封じた上で一気に所得税を課税してしまえという手法です。

つまり、「持続化給付金」や「事業復活支援金」は『事業の継続』を給付の要件にしていたわけですが、来年度に向けたルール変更を受けて、それらの事業者が今後雑所得として納税するなら良しとし、一方でまた地下に潜ろうとする事業者に対しては、事業の継続意思が無い虚偽申告者として給付金の返還と当年度の適正額を納税させてしまえという壮大な計画を持っていたのではないかと思ってしまいました。(給付金の返還については国税側がどこまで本気で対応するかは分かりません。あくまでも給付金の申告者に自主返納させるための手段かも知れません。)

関連過去ブログ:事業復活支援金については→コチラ

国税と納税者の戦いは、これまでも終わること無い戦いとして繰り返されてきました。これまでは、悪徳コンサルが趣向を凝らして作り上げた脱法的な節税スキームを国税側が見つけて、急いでその穴を塞ぐという対処療法でしたが、今回のコロナ関連の給付金ついては、国税側が従前の課題だった無申告者の炙り出しを目的として一連のストーリーを作り込んでいたのではないかという程、用意周到にお膳立てされたものだったのではないでしょうか。あくまでも、みなオジの妄想・憶測ですが、皆さんはどう思いますか?