皆さんは、自宅は購入派でしょうか?それとも賃貸派でしょうか?みなオジは過去のトピック『住宅論争(買うか借りるか)』で、住宅は分譲(購入)か賃貸かどちらが良いかについて話しました。結論としては、個人の状況により判断は分かれる(家族の意見、仕事との向き合い方、家に対する考え方…等々)としつつも、人生の選択肢を狭めないような住宅選びが肝要というまとめにしました。この様なふわっとした終わり方にしたのは、結局のところ、みなオジ自身が購入派である以上、どのように書いてもポジショントーク(分譲派礼賛)に見えてしまうかなというところがあったからです(もちろん、不動産の売買が増えれば司法書士としての仕事も増えますし)。ただ、それを覚悟で持論を述べさせてもらえば、今の住宅の購入に関する国の住宅(特に新築)購入推進政策(税制、給付制度)と融資環境(利率、住宅ローン付帯サービス)に加えて、購入者が大都市圏に住んでいる(勤務地・実家)という条件が重なれば、かなり積極的に購入を進めたい(勿論、選ぶ物件は一定の基準があり、適当に買うと賃貸以上に痛い目に合います)と考えています。

今回は、この購入を後押しする要素の中でも特にみなオジが注目する「住宅ローン控除」について話をしたいと考えています。

目次

住宅ローンとは何か?

住宅ローンとは、個人が自分の居宅として戸建てやマンションを購入する際に一般的なローン商品(マイカーローン、教育ローン)よりも金利を抑えかつ長期(35年間等)の返済期間で返済可能なローン(借り入れ)です。前述の通り、住宅購入が促進されると関連業界(デベロッパー、ゼネコン、建材メーカー、仲介業者、金融(銀行、保険)機関、もちろん司法書士も)の景気にも影響を与えることから、国も各種支援制度を策定することによりまた、景気浮揚策の手段として国民の住宅取得を後押ししています。

住宅ローンの種類?

一口に住宅ローンといっても、扱う窓口や金利タイプ、付帯サービスなどで迷ってしまうほど、ローン商品があります。ここではごく簡単に概要に触れていきます。

- 変動金利…市中金利(政策金利)の変動により、借入期間中に金利が変動する住宅ローンです。やはり一番の心配は借入期間(35年)の間に、金利が上がってしまったらという不安があります。私も変動型で借りることが多いですが、今まで一度も金利が変動したことはありません。(もちろん、今後も金利が上がらないという保証はありません)最近は日銀のゼロ金利、マイナス金利政策により、住宅ローンの基準金利も限りなく低くなっています。2020年10月でみると、ネット系の銀行(イオン銀行、auじぶん銀行)等では0.4%を切る利率も出ています。みなオジが借りたときは0.7~0.8%だったと思いますが、そこから更に下がるなんて当時は考えてもみませんでした。ちなみに、投資ローンは変動のみで現在は1.5~4%くらいの金利です。

- 固定金利…変動金利とは異なり、返済期間のうちの一定期間もしくは全期間を変動しない(つまり固定)金利で融資してくれる金利タイプです。その期間で固定されるので、変動金利で挙げたような金利上昇リスクはヘッジできますが、その分金利は高くなっています。また、10年間や5年間の期間固定の場合はその固定期間が終了すると、割高な金利(店頭表示金利-〇%の様にあらかじめ契約で定められています)となりますので注意が必要です。35年の固定金利は「フラット35」でおなじみの住宅金融公庫…じゃなくて住宅金融支援機構(いまだに言い間違える)が提供するローン商品です。銀行よりも融資ハードルが低いのが特徴ですが、最近制度を悪用した投資スキームが横行したのを受けて審査基準が大幅に変更(厳しく)されました。2020年10月時点での(35年)固定金利は1.3%です。最近は変動金利も下限にきており、固定金利も1%に近い金利となっており、更に対象物件が省エネなどの優良住宅の条件を満たしていれば、そこから当初5~10年間の金利優遇もありますので変動金利との差を考慮し、フラット35で借りる方も多いです。また、みなオジの様な個人事業主も借りやすい(審査が多少緩い)という点で、審査を進める方も多いローン商品です。

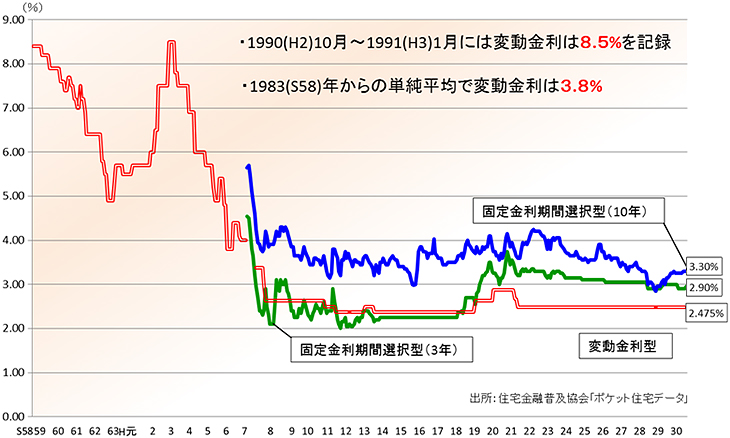

銀行ごとに付帯サービスに特徴があり、事務手数料や保証料で差別化を図っていますので自分に一番合ったローンを選ぶことが大切ですが、住宅ローンを借りるにあたり一番の悩み所は今後の金利変動でしょう。こればかりは読めませんが、参考までにここ数十年の金利変動のグラフを載せておきます。金利は基本的に景気の良い時は上昇する傾向(借りにくくして景気の過熱と抑える狙い)にあります。コロナ前(消費増税前?)まで好景気と言われていた日本の景気ですが、結局金利の上昇はありませんでした。アフターコロナで景気後退が予想される日本では今後の金利動向はどのように推移するのでしょうか。

どうでしょうか?ちなみに、グラフの金利は店頭金利なので、通常はここから優遇金利で融資されることになります。属性の良いお客様(借主)であれば、最優遇金利で借り入れができるという仕組みです。みなオジの頃から変動金利の店頭金利は2.475%でそこから1.7%前後マイナスされた金利だったと思います。特筆すべきはやはり、バブル全盛の1990年辺りの金利(8%以上)です。(あまり使わないようにしていますが)まじヤバイですね。ホントかな~と、思いみなオジの父親の建てた実家の登記を取ってみました…ん?6.9%、あ、建てた時の金利とほとんど同じだ…いやーヤバイですねー!たかだか1,000万円の債権額(借入額)ですが、これは父親がローン嫌いになるのもよく分かります。実際に父は2,3年で完済しています(父の借金嫌いエピソードは、吾輩はケチである~金持ちほど節約家である~(後篇)「3.借金を悪と考えない」をご覧ください)。金利計算してみると月々約68,000円払っていますね。今の変動金利(0.5%で試算)で引き直して計算すると毎月の返済額は約28,000円ですよ。つまり、父は当時元本というよりもほとんど金利を払っていたという事になりますね。この利息でみなオジの自宅のローン額を計算したら、ちょっぴり失禁してしまうレベルの月の弁済額でした。これは、その後のバブル崩壊で破産者や破産しないまでもその家から逃げられなくなった人が続出したのもよく分かります。失禁する前にローンの借換えを検討すべきでしょうが、弁済しても金利分の充当が多かった当時は借換えしようと思っても担保価値と残債が乖離していて、それも叶わなかったのかもしれません。みなオジをはじめとして団塊ジュニア世代(就職氷河期)は、バブル後の長期の不況で割を食った世代と嘆きますが、バブルを謳歌した父親の世代もそれなりに苦労した部分はあるのだなと感じました。

まあ、借入利息が高いという事は貯金の利息なども高いので失禁する程でもないのでしょうが、時代が変われば常識も違うという良い例ですね。この様に、みなオジの父が借金嫌いなのは、父がお金に潔癖だったからではなく、当時の人たちに共通の考えだったという事です。

多少話が脱線しましたが、いかに金利が住宅購入に際して重要な要素であるかがよく分かったかと思います。当然現在の低金利下での住宅購入はみなオジ的にもチャンスだと考えています。実際、みなオジが今の自宅マンションを購入する際は住宅ローンをフルに活用しました。新築マンション購入に係る、登記費用、金融機関へのローン手数料、保証料、修繕積立基金といった初期費用(マンションの初期費用に関しては、新築(マンション)探しのたしなみ≪初級者編≫をどうぞ)は物件ごとに違いがありますが、おおよそ200万円程度は見ておく必要があります。ただし、その初期費用は契約時に売主に支払った手付金(物件価格の5~10%程度)から充当されます。多くの場合、初期費用を払った手付金の一部は頭金に姿を変えますが、初期費用への充当により当初の借入予定額に満たなくなった場合はその不足分を引渡日までに振り込み、残金が住宅ローンの借り入れでまかなわれる事になります。

金利のインパクトを実例を挙げて

上記につき、仮にみなオジが1億円の新築マンションを購入したと仮定します。買主は売買契約締結に際して、物件価格の10%の頭金(1,000万円)を売主に手付金として預けます。この手付金は「解約手付」の性質を有しており、買主が自己都合で売買契約をキャンセルする際は、この1,000万円を放棄して契約を解除することができます。

仮にこのキャンセルによって売主がそれ以上の損害、例えば、この部屋がずっと売れ残った場合に売主が負担する固定資産税や管理費の負担及び次の買主に売れるまで要した広告費や人件費分が実損害として生じたとしても、買主は放棄した手付金以上に負担する必要は契約で特段の定めがない限りありません。(キャンセル前にオプション設備を注文して工事済みの場合の追加費用はキャンセルした買主の負担です。)

その後、物件引き渡し時にその手付金から諸費用200万円が充当されますが、諸費用充当後の手付金は購入代金の頭金として入れることもできますし、売主から引き渡し後に変換してもらうこともできます。この時みなオジはおそらく頭金にはせず現金として売主から800万円を返金してもらうと思います。これは別にみなオジがお金に困っているからではなく、低利の住宅ローンで借り入れることができるため、その800万円は株式投資で年利3%で運用した方が効率が良いと判断できるからです。または別の投資用物件の初期費用にでも取っておくという判断も良いでしょう。政策的な以降もあり、現在1%を切る低金利で融資してもらえる状況を考えれば、頭金をできるだけ増やして物件を購入しましょうというのはお金の有効活用という点では少しもったいないと言えるでしょう。

繰り上げ返済とは

引渡し後は何十年と住宅ローンを返していくことになりますが、住宅ローンを借りたことのない人も「繰り上げ返済」という言葉は聞いたことが聞いたことがあるのではないでしょうか。この繰り上げ返済も実質的には「頭金を一生懸命積んで物件を購入する」のと類似の行為と言えます。せっかく、低金利で借りることができたのに、そのローンを真っ先に返すなんてある意味お金を捨てているようなものです。住宅ローンは低利息である事に加えて、団体信用保険が付保されていることから、借主の死亡、特定疾病、業務不能状態の場合、残債がゼロになるのですから、将来の保険金を自ら減らしているという事に等しい行為です。もちろん、繰り上げ返済する資金を無駄使いに回そうと言っているわけではありません。あくまでも、その資金を有効に運用することで有事の際の備えにしましょうと言っているのです。実は、みなオジが初めて数千万円の住宅ローンを借りてマンションを購入した時、100万円の繰り上げを2回程やってしまっているのです。あの当時はお金に対してピュアで、「借金は悪」という家訓にもにた思想にも無意識に染まっており、ある程度お金が貯まったところで特に疑問を持たずに繰り上げてしまったのです。ちなみに繰り上げ返済には「期間短縮型」と「返済額縮減型」がありますが、みなオジは「期間短縮型」(その当時は、トータルの支払額が安くなるからという非常に微笑ましい動機で「期間短縮型」を選択しました)で、計200万円を繰り上げ返済しました。繰り上げ返済が意味がないとは言いませんが、返済時期を早めても財務上のメリット(与信枠を拡げるなどの効果)はありません。あえて挙げろと言われたなら、以下の様なメリットを挙げるでしょうか。

繰り上げ返済のメリット

- 繰り上げ返済していた事により、その物件の売却時に手残りが増える可能性がある。逆に売却価格がローン残債を下回った場合は、売主側が不足分を追加で弁済して、抵当権等の担保権を消さなければ物件を移転することができない。

- 完済時期が何年か早まったなという精神的安定を得られる。

- 変動金利で借りていたが急激な金利上昇があり、支払額が増える事になった。

1.については、お金をいつ出すかの時間の問題にすぎませんし、2.についても、そもそもみなオジは購入したマンションに死ぬまで住むつもりもありません。多分、完済前に死んd(…以下略)。最後の3.が実質的なメリットになりそうですが、現在の経済環境で急激な利上げがあるとも思えませんし、実際に利上がりしてから繰り上げればいいだけの話ですので、低利の間に自ら進んで払う意味合いは低いのです。皆さんも一度購入した家に一生住むという決心(その決心が実現するかどうかは知りませんが)をしており、かつどうしても繰り上げたいならば「返済額縮減型」をオススメします。

住宅ローンの見直し(借換え)も併せて検討しよう

先程の繰り上げ返済のように、住宅ローンを利用後に借主側が対応できる手段として挙げられるのが「住宅ローンの見直し」です。みなオジは繰り上げ不要派ですが、見直しは常に考えています。なぜかと言えば、最低金利と言われた、10年ほど前からその最低金利が更新されているからです。つまり、安いと思って借りていたローンが、今の基準では相対的に高い金利となってしまっている可能性があるからです。ここまで書くと、鋭い方はこう指摘するかもしれません。「変動金利で借りているんだったら、金利の低下で借り入れ中のローンも下がっているのではないんかい?」と。その通りなのですが、変動金利の利率の決まり方で実は下がる方向には進まないようにできているのです。上の表①「住宅ローン金利の推移」を見てもらえれば分かる通り、変動金利の店頭金利は平成21年から変わらず2.457%なのです。各金融機関はこの店頭金利から優遇幅の引き下げという手法を使うことで、新規・借換の顧客に低金利のローン商品を訴求しているのです。なんだか、新規顧客の集客に躍起になり、従来の顧客をないがしろにしているような、某通信会社間の仁義なき戦いに似ていますね(笑)

住宅ローン借換えの条件は?

この様に、常に最低金利を追い求めることが重要なのですが、実際のところ借り換えは条件が揃わないとあまり効果がありません。

- 残債が十分にある事

- 借換え後の利払いの総額と借換えに係る費用(事務手数料、登記費用、保証料)との比較

- 利率が下がっても、それ以外の条件が悪くなっていないか。(例えば、、返済期間が短くなった、団信の内容、繰り上げ手数料が掛かる様になった等)

- 借主の与信状況(他社借り入れ状況、滞納歴)や健康状態が悪く、審査に通らない。

1.と2.については、費用対効果の問題です。ある程度、返済ボリュームがないとスケールメリットが出ませんからね。3.については金利ばかり追いかけていると意外と見落としがちです。これまで、就業不能保険や7大疾病でも保険適用となっていたが、新しい団信は適用条件が厳しい等ですと金利分以上に将来的に損をする可能性が出てきます。最後の4.については、家を買ったから与信を気にする必要がなくなる訳ではないと、気を引き締めることが必要です。みなオジは友人からの人望よりも金融機関からの信用を失いたくない派です(言い過ぎ)。また、与信は通っても、健康状況の問題(団信)で審査が落ちる場合がありますので、こちらについても健康はお金に勝る財産だという事を肝に銘じて日常生活を送って欲しいですね。バランスの取れた食事を心掛けと毎日の運動を行い、健康診断は毎年きっちり受けましょう(若い時は健康が当たり前なので、その有難さが分からないんですよね)。

新型コロナウィルスが住宅ローンに与える影響は?

さて、土地の仕入れ値や建築費の高騰により物件価格自体は高止まりしていますが、国もその対応策として、住宅ローン金利を限界まで下げ、「住まい給付金」や「登録免許税率の軽減」等あらゆる優遇措置を取って、購入者の購入意欲を削がないようにしており、制度面だけを見ればここ数年の住宅購入環境は比較的恵まれた環境でした。またオリンピック景気を背景に湾岸エリアを中心に大規模のマンションの供給がありました。選手村として利用後、マンションに転用される「晴海フラッグ」もその一つで、日本を代表するデベロッパーがタッグを組んで潤沢な敷地を活かし、贅沢なランドプランと景観を売りに建築を進めていました。都から破格の値段で仕入れることができた土地の為、中央区という都心部でありながら手頃な価感帯(坪単価300万円を切る価格設定)となったことから第1期は売り出し戸数の9割という驚異の申込率だったとのニュースは記憶に新しいところです。そこに今年流行した新型コロナウイルスが起こったことで、対面販売が基本であるモデルルーム(販売現場)では大きな影響を受けることになったのは言うまでもありません。特にオリンピック開催ありきだった湾岸エリアの開発にも影響は生じるわけですから、新型コロナの状況下で購入検討者は様子見になるのも致し方ありません。もちろん既に契約を締結した方も非常に不安かと思います。この様な、滅多に起きないリスク事象(例えば、震災による液状化、土壌汚染問題、洪水によるタワマンの停電問題…)が購入派の一番の弱点ですが、これに関しても被害を受けた地域が永久的に落ち込むかと言えばそうではなく、現に豊洲の新市場で土壌汚染問題がニュースとなった際も、その時は中古市場の動きも鈍くなったと聞きましたが、今ではそんな記憶も薄れ豊洲の新築価格は史上最高を記録しています。みなオジの周りにも震災の数日前にマンション購入の契約して、震災で放心状態だった知人がいましたが、先日購入価格を大幅に上回る額で売却できたとホクホク顔でしたからね。

勿論、コロナウィルスの影響は湾岸エリアのみを直撃した訳ではなく、不動産の市場全体に暗い影を落としています。それはそうでしょう、三密を避けるためにリモートワークが取り入れられ、「あれ、オフィスいらないよね?」「通勤って何?」みたいな風潮に一気になりました。当然この流れで影響を受けるのは、オフィスの都心流出とそれに伴う「職住近接」志向の薄れによる、郊外型の住宅選びへの回帰です。

住宅ローンについて語っているうちに、どんどん話が脱線してしましまいました。分量的にも行ってしまったので、ここでいったん区切って、後編に続くとします。今回のコロナ騒動で政府も持続化給付金や特別定額給付金のほか、各業界支援のため財政出動を行っており、大きな落ち込みが予想される不動産(特に住宅関連)市場への支援策を打ち立てていますので、後編は住宅ローン控除の制度と税制改正に伴う変更点を絡めて解説していきたいと思います。

関連過去ブログ:住宅ローンについて語ってみる(後編)は→コチラ