今月こんなニュースが掲載されていました。マンション購入と密接な関係にある住宅ローンですが、最近も住宅ローン控除の制度が改定(改悪?)されたりして、話題に事欠かないものなので今回取り上げてみようと思います。

“超低金利”影響か…東京の新築マンション価格 平均年収の13.4倍に

新築マンションが年収の何倍で買えるかを表す「年収倍率」は、おととしの全国平均で8.4倍だったことが分かりました。また、東京都では、平均年収596万円に対し、マンションの平均価格が7989万円と全国で最高の13.4倍でした。かつては「住宅ローンは世帯年収の5倍以内が一つの目安」とされましたが、共働き世帯の増加や低金利を背景に「年収倍率」は上昇しているということです。

引用元:テレ朝ニュース2022/01/11 13:50

私自身、司法書士としてクライアントの不動産売買の決済に立ち会ったり、個人的にも過去に借換えを含めて5回ほど借り入れ経験があります。この様にローンについては多少は詳しい(悪く言えば借りる事に抵抗が無い)特殊な人間ですので、皆さんは自分のライフスタイルやライフステージと比較して情報を取捨選択してください。

目次

色んな情報に踊らされて…

「おいおい誰だよ~、オリンピック終わったら不動産暴落するって言ってたの。」と嘆いているあなた。文句を言っても評論家やマスコミは誰もあなたに謝ってくれませんよ。住宅の買い時は結局自分次第ですし、どの様な購入計画を立てるのかも含め、自己責任で決定していかなくてはいけないのです。

私は時期的に恵まれていたこともあり、比較的うまく住宅ローンを使いこなした方だと自負していますが、細かい所を挙げれば、「こうしておけば良かった」、「目論見と違った」という所が多々ありました。

みなオジは複数不動産を持ってるので、自身のポジション的にも、一貫して「都心においては、マンション価格は上がり続ける」と主張してしてきましたが、世間的には煽り記事の方が注目を浴びる(閲覧数が増える)という傾向がある様で、メディアの中には定期的に「マンション暴落ネタ」を出してくるところがありました。

その為、「住宅ローン金利も上がるし、ローンを組んでマンションなんて買うもんじゃない」とか、「来年、絶対値下がりするので5年後に購入できるように資金を貯めましょう」等の記事が至るところに掲載されていました。しかし、結果はどうでしょうか?低金利トレンドは既に10年以上も続き、私のローンの残債も多く減っていますし、新築で購入した物件も2割以上価格が上がっています。

不動産価格暴落派の評論家は、過去に生じた不動産ショックを基に持論を展開していましたが、現在のマンション価格高騰は、バブルの頃の価格上昇とは異なります。私が以前から言っている様に、現在の不動産価格の高騰は建築費上昇に伴うもので、また都内のマンション用地が枯渇が拍車をかけているものですので、決して根拠なく上がっている訳ではないのです。

時代変われば常識も変わる?

上の記事でもある通り、住宅ローンは「世帯年収の5倍以内」で組むというが安全の目安とされておりました。目安というよりは、金利の高かった当時、年収の5倍を超えるローンは通りにくかっただけなのですが、借り手のリスク管理上も「年収の5倍」という数字が独り歩きしているといった感じです。

当然、過去と現在ではライフスタイルも異なっており、都心では共働きが増えているので世帯当たりの与信力(購買力)も高まっています。加えて昨今の低金利政策により住宅ローン金利も限界まで下がっているので、借り手の心理的なハードルもかなり下がっているといった状況です。

みなオジは仕事上多くの不動産登記簿を見るので、過去の住宅ローン金利の高さに驚きです。みなオジの実家は30年前に建てたもの(過去ブログ参照)なので、当時借入れをしたみなオジの父は住宅ローンに限らず借金が大っ嫌いだと言っています。ですから、父に初めてマンションを買ったと報告した時も喜んでくれたというよりも、「残債は繰り上げした方が良い」などと真剣な口調で言ってきたのが印象に残っています。実際に父はできるだけ頭金を入れて借入額を少なくして、超ハイスピードで繰り上げ返済していました(登記簿を見ると住宅金融公庫で2000万円程借り入れをして、7年で担保権が弁済により抹消されていました)。

関連過去ブログ:住宅ローンについて語ってみる(前編)は→コチラ

ですので、「平均年収596万円に対し、マンションの平均価格が7989万円」という見出しで読者にどの様な印象を与えたかったのか著者の意図は分かりませんが、仮に「無理なローンが多く、将来ローン破綻の恐れが増えるだろう」という結論に導きたいのであれば、みなオジ的にはそれは少々無理筋に思えますけどね。

そもそも、これって年収596万円の世帯が8000万円の物件を買っている訳ではありません。みなオジはこの書き方はちょっと悪意を感じるなァと思います。実際のところ記事にある様な収入の13倍を超える借入れは、金融機関の審査で落とされます。(金融機関により異なりますが、属性の良い借り手でも年収の9倍が限界と言われています。)

実際に都内で8000万円のローンを組んでいるのは、夫で1000万円超の年収の家族、もしくは夫800万円、妻400万円の2馬力の世帯といったイメージです(そして、都内ではこれは特別珍しいケースではありません)。

ですので、結論から言えば懸念する程のローン破綻は起きないでしょう。とはいえ、何千万単位の負債が生じる事には変わりないので、借りる際は住宅ローンを研究してから自分に合ったローンを選択し・返済計画を練る必要があるでしょう。住宅ローンは大体上限の35年で組まれるので、返済計画というよりは人生計画と言い換えても良いでしょう。

住宅ローンとは?

自分に合ったローンとは何か?という事を説明する前に、そもそも住宅ローンとは何なのかについて語っていきたいと思います。

| 住宅ローンとは、「本人及びその家族」または「本人の家族」が居住するための住宅及びそれに付随する土地(一戸建て、マンション)を購入、新築、増築、改築、既存住宅ローンの借り換えなどを行うために金融機関から受ける融資である。 |

これだけだと当たり前すぎるので多少補足をすると、他のローンとは異なる特徴として金利、借入期間、住宅ローン控除、保証会社の関与、団体信用保険の付帯といった辺りでしょう。住宅ローンは通常のローンより金利が低く、借入期間が35年と長くかなり借り手に有利な融資制度と言えますが、これは国の政策的なものです。なぜなら、国民が住宅購入を行う事で建築業界のみならず、周辺産業も潤い内需が高まるので、国としても国民の多くが住宅を購入して欲しいのです(不動産取得税や固定資産税も徴収できますしね)。住宅購入にかかる制度上の恩恵は借入期間・金利の優遇のみならず、税制面の特典もあります。住宅ローン控除はその最たるものでしょう。

金利は下がるよ~ど~こまでも♪

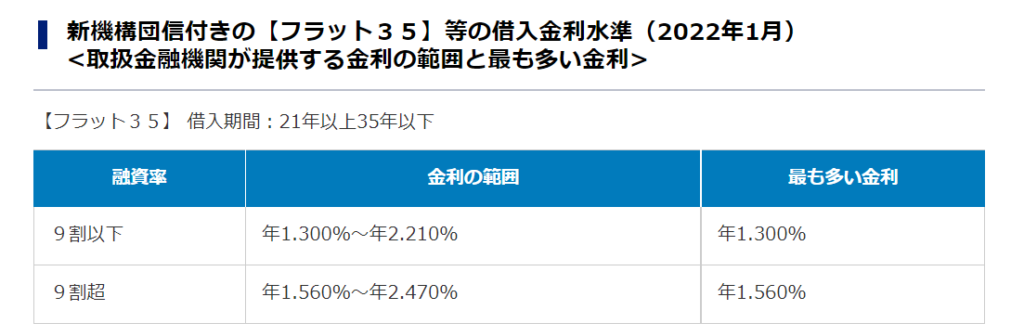

みなオジがマンションを購入した時でも住宅ローン金利は低くこれ以上下がらないだろうと言われていましたが、ふたを開ければ左記の通り変動金利が0.4%(一番低い所で0.3%を切っています!)、固定でも1%前後(長期優良住宅などの条件や自己資金比率を満たせばそこから更に金利が下がります!)と、上昇に転じるどころか更に底を狙っている状況です。

引用元:住宅金融支援機構フラット35HPより

ここ数年の物件の高騰で、購入を迷う検討者は多いと思いますが、多くの人はこんな高額なローンは組めない(組むべきではない)と考え、価格の安い中古物件や、郊外のマンション・戸建に目標を下げがちです。自分の収入等、身の丈に合ったローンに抑える事は重要ですが、安い物件を狙うというのは実は資産価値的には非常に不利な判断と言えます。

具体例は私個人の経験談です。実はみなオジは結婚する前に別の女性と結婚を前提に住宅を購入しようとしたことがあるのですが、当時は派遣社員で与信が低いだろうという事で、物件価格は抑えざるを得ず、結局その女性の実家近くの築古のマンションを購入しようという事になったのです。(派遣社員なのに結婚するなというツッコミは勘弁願います…)

忘れもしない、そのマンションの価格は2200万円で、新宿まで1時間弱かかる私鉄のマイナー路線駅から徒歩5分くらいの物件です。5階建てで階段もなくマンションというよりは団地という様な佇まいなのが印象的でした。築古なので最低限のリフォームは入れていたと思いますが、設備(特に水回りなどは)賃貸レベルの貧弱さでした。みなオジは子供時代に団地暮らしだったので、思わず当時の記憶がオーバーラップしてしまいました。

購入直前に破局を迎え、結局その物件を購入する事はありませんでした。最近までそんな記憶も薄れていたのですが、このブログを書いていてふと当時の記憶が蘇りました。果たして、その物件は今どのくらいで購入できるのだろうと気になりだしたのです。

ポータルサイトを調べたところ(おそらく)同じ物件があったので価格を見てみると、なんと大体1000万円で売り出されていました。う~ん、当時から10年が経過していましたが、まさか半額にまで下がっているとは…

当時は彼女にフラれ失意のどん底でしたが、今、マンションの購入についての答え合わせを見ると多少溜飲が下がる想いになった一方で「あの頃何事も無く結婚していても、彼女にあまり幸せな生活は送らせてあげられなかったのかもな…」と少し切ない気持ちになりました。

これは結果論ですので、ルートは少し違っても別の成功もあったかもしれませんが、少なくとも、今の様に不動産投資家としての生活基盤は出来ていなかったでしょう。

安い不動産には理由がある

さて、話が多少それましたが、上記の経験談もあって、みなオジは基本的に安いからと言って地方に不動産を購入する事は推奨していません。推奨するとしたら、

・(夫婦の場合)どちらかの親が近くに住んでいる

・通勤場所が近隣にある

どちらかのケースです。つまり、資産価値ではなく利便性重視の不動産選びです。

ただし、通勤場所が近くても転勤や転職の可能性はありますから、勤務地の関係で郊外に拠点を固定するのは、地方公務員の様に「転勤・転職の可能性が限りなく低い場合」に限定した方が良いと思います。

そうなると必然的に、多少高くても都心のマンションを狙うという選択肢が残る訳ですが、とはいえ現在の年収が心もとないという事であれば、その範囲でローン戦略を立てるというのが賢明な判断です。これは背伸びしてローンを通すという事ではなく、有利な条件(例えば金利等)で借りるという戦略です。たかが0.5%と言っても8000万円の借入れだとインパクトが違うのでローン戦略というのは非常に重要なのです。

こんな時代こそ「総力戦」

不動産価格の高騰を受け、現状、住宅ローンは総力戦で挑むべきものになっていると思います。総力戦と聞くと、身の丈に合っていない上限ギリギリを攻めた危険なローンの様に聞こえますが、みなオジが推奨するのは個人の与信でローン審査に挑むのではなく、妻がいれば妻の与信も借り、親や祖父母が健在ならこれらの援助等を頼るというのものです。

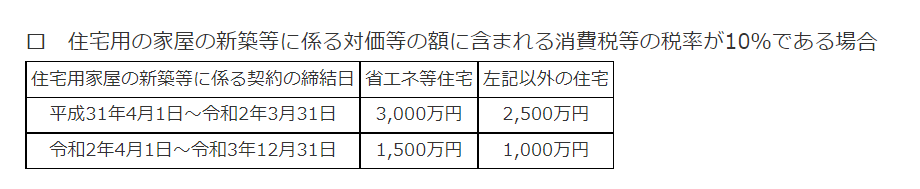

実際に国は住宅購入者の購買力を高めるために色々な制度を設けています。下記の「直系尊属から住宅取得等資金の贈与非課税制度」もその一つです。

直系尊属から住宅取得等資金の贈与非課税制度

一家の大黒柱(←考えが古い?)として、妻や親に頼りたくないという気持ちも分かりますし、親から「見栄で高い物件を選んでいるのではないか」、または「実家に帰ってこなくなる」のではないかという心配から良い返事が返ってこないのではと不安に思う気持ちもあるでしょうが、下手なプライドから周囲に頼らずに安かろう悪かろうの物件を購入する方が長期的に見てマイナスであるという事を理路整然と説明すれば、むしろ親からの援助は進んで受ける事ができると思います。

結局のところ、資産価値が維持でき賃貸需要も旺盛な物件であれば、住めない事情が出来たとしても売却するなり他人に賃貸するなりして、手離れが良いのです。逆に売れない・貸せない物件を購入する事で身動きが取れない状況に陥る事の方が妻・両親にとってはリスキーなはずです。

妻の与信に頼る事の是非

妻の与信を利用してローンの借入額を増やすというのも有効です。もちろん、妻の同意が必要と言うほかに条件があり、

・妻本人の(長期的な)勤務意欲がある事

・(出産可能性がある場合)妻の会社が制度上も事実上も出産後の職場復帰が可能な環境である事

・離婚しない事

この3つの条件が確保できそうなのであれば、妻の与信も十分戦力として利用して良いと考えます。ただし、3つ目の条件は神のみぞ知るという感じですね。

最近は働き方の多様性や女性の社会進出が注目されているので、1と2番目の条件も比較的クリアできそうですが、勤めている会社に制度上育休があったとしてもそれが死文化している様なところでは、人間関係など複雑な要因が絡まって事実上職場復帰ができないもしくはキャリアが断絶してしまうというという事があり得ます。

ですので個人的には、夫以上に「妻の職場は大企業であるべき」と考えています。加えて物件価格の高い、言い換えれば利便性が高く会社の通勤時間がかからないという環境を生活拠点とすることで、育児期間中の時短制度を使うことなく、結果として世帯収入を落とすことなく住宅購入後の生活レベルを維持できるのです。時短制度は働くママに良い制度ではありますが、時短分の給与ダウンは避けられません。そういう意味では、妻には大企業に勤めてもらうというのは必要ですが、男性の様な総合職で働く必要はなく、比較的職務の負担が少ない一般職・専門職などの働き方で良いと考えます。

過去のブログで紹介した通り、夫婦関係の悪化の理由の上位に「経済的困窮」が入っていて、住宅購入による生活水準の悪化がそれに影響する事を考えれば、住宅購入による生活利便性の向上は離婚率の低下に密接に関連するのではないかと思います。そもそも、その様に複雑に考えるまでもなく、折角のマイホームを購入するのだからお金をケチって悪い環境を選ぶというのはナンセンスだというのは自明です。

関連過去ブログ:結婚にお金を掛けなかった理由は→コチラ

都心部では5~6年前から「パワーカップル」という言葉が躍っていますが、専業主婦でやっていける家庭というのは、物価、居住費の高い都心部ではもはや希少種です。もし、悔いのない不動産選びをしたいのであれば、過去の常識や習慣は捨てて、家族で持ちうる与信力を活用すべきでしょう。

属性別の夫婦の借り入れ方法

いざ、夫婦で住宅購入する際におススメするローンはどのようなものか属性別に説明します。

単独ローン

夫の収入が1000万円以上と高水準で、勤務が安定的に見込める場合は、単独ローンで組んでも十分な額の融資を受ける事ができるでしょう。金額的に微妙な場合でもまずは水面下で単独ローンで希望する部屋のローンが下りるかを確認するのが良いでしょう。きちんとした審査を行うと審査履歴が信用情報に残ってしまうので、肌感覚としてどの程度の与信枠があるかを確認してもらうというのが良いでしょう。

新築マンションの場合は、売主の提携金融があるので、売主経由で確認してもらう事が可能です。そこで、満額下りないという回答であれば、頭金で調整するか下の借り入れ方法で試すというのもアリでしょう。

収入合算

収入合算も単独ローンですが、単独ローンとの違いは夫が債務者となり、収入のある妻が夫の連帯保証人となり主債務者である夫の与信力を高めて借入額を増やすと言うものです。債務は1本なので後述のペアローンと異なり抵当権も1つ設定すれば良く初期費用も安く抑える事ができますが、住宅ローン控除も夫の分しか利用できません。

妻がローン契約時に働いて収入がある事が前提ですが、契約後に妻が退職したとしても特に問題はありません。金融機関から一括返済を求められることはありません。ただし、夫の与信だけでは金融機関の審査に届かなかったという状況下で収入合算を活用してで借り入れを行った場合は、(一般的に年収の20~25%と言われる)返済比率を超えてしまうケースがあるので、妻の収入が途絶えても問題ない程度に貯蓄をしておくか、パートでも良いので夫の収入を補完できる程度の収入を確保する必要があるでしょう。

ペアローン

ペアローンは夫婦がそれぞれ単独名義で債務者になり、夫は妻の、妻は夫の連帯保証人となるというものです。2本のローンを組み抵当権も2つ設定(登記的に説明すると、同順位の抵当権が2本設定)するので、費用(印紙代、登記費用)も2倍なりますが、夫と妻双方の住宅ローン控除を利用する事ができます。当然ながら、妻が退職したり出産等で休職すると住宅ローン控除も活用できなくなります。

また、妻の収入が途絶えた後は実質的に夫の収入から妻の借り入れ分も支払う事になりますが、きちんと妻の銀行口座から支払う様にしないと、金額によっては贈与を受けたとみなされる可能性もあるので注意が必要です。とはいえ、税務署がそれに気づく可能性は限りなく低いですが、みなオジが考えるリスクはそういう事ではなく、万が一夫が肩代わりして妻の分の住宅ローンを払い続けた後に、離婚した場合の財産分与で不動産などの清算時に揉める原因になるので、(特に妻側の自衛策として)妻の持分についてはあくまで「妻負担分の金銭で支払った」という体で処理した方が良いでしょう。

具体的には離婚までに長い期間別居期間があり、実態上、生計を別にしていたというケースでは注意が必要です。別居時に「住宅ローンの支払いは居住していた者が負担する」等と事前に定めるべきで、うやむやにして別居状態となると離婚成立時の財産分与で揉める事は必至です。いずれにせよ、ペアローン等で物件を購入した場合は離婚の影響を強く受けるので、十分注意してください(注意しようが無いという噂もありますが…)

また余談ですが、住宅ローンの借り入れの際は、通常、団体信用保険(団信)が付保されますが、夫婦がそれぞれに借り入れを行う為、どちらかが亡くなった場合はその者の残債しか免責されません。当たり前と言えば当たり前ですが、そちらも注意ですね。

連帯債務(フラット35)

連帯債務はペアローンの派生です。主に住宅金融支援機構の「フラット35」というローンで設定される借り入れ方法です。(上記のペアローンと異なり)2本ではなく1本の抵当権が設定されますが、夫婦それぞれが連帯債務者となります。連帯債務者ですので債務全額の負担義務は双方にありますが、住宅ローン控除は持分に応じて受ける事ができます。

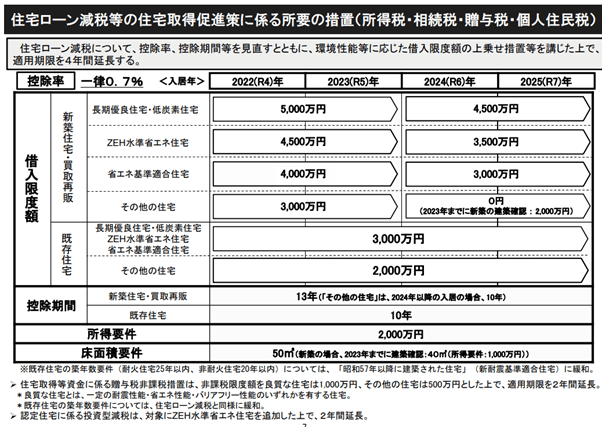

ちなみに、過去ブログで住宅ローン控除の改正案について解説しましたが、最終的には下記の図の様に落ち着いた(改悪された?)ようです。便宜上、従前の制度で説明しますが、例えば住宅ローンで連帯債務で1億円借り入れをして、夫の持分が10分の7、妻が10分の3とした場合は、向こう10年間で夫が4000万円を限度として年末における残債の1%、妻は3000万円を限度として年末における残債の1%の所得税の税額控除が受ける事が可能でした。

関連過去ブログ:住宅ローンについて語ってみる(後編)は→コチラ

なお、制度変更後の住宅ローン控除をフルに活用しようとすると、それこそ高額物件でないとその恩恵が受けられないという結果になりましたね。控除率が1%から0.7%に減少したものの控除期間が13年と伸びたので、一見購入者にでデメリットは無さそうに思えますが、4000~5000万円程度の中価格帯の物件だと、返済により借入限度額を割り込んでしまうという事です。ですので、多くの人にとってはやはり今回の制度変更は「改悪」と言えるでしょうね。

目的別・ライフステージに応じたローンとは

冒頭でも記載した通り、住宅ローンは選択を誤らなければ間違いなく住宅購入の力強いツールとなりますが、ライフスタイルやライフステージに応じて、自分に適したローン商品というのは限られてきます。以下では具体例を挙げて、どういった人にとってどのようなローン戦略が良いかを解説していきます。

日常の生活が大事派

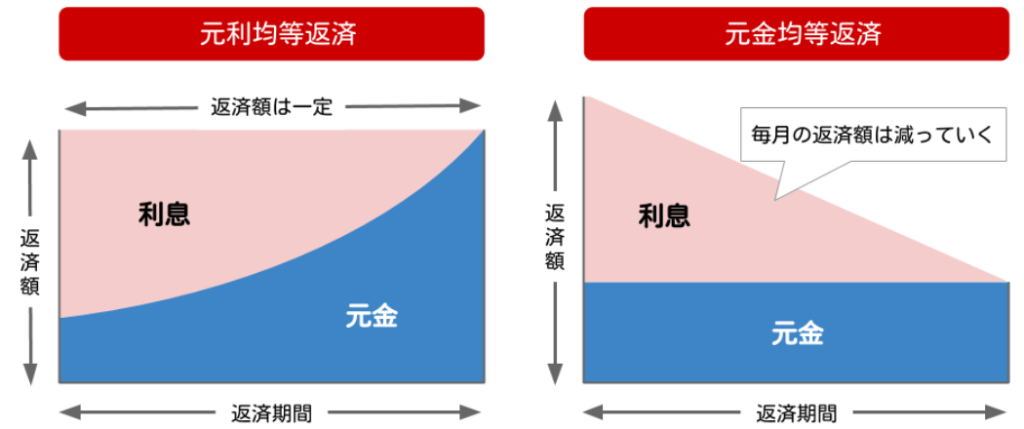

まず当面の生活の質を維持したい人であれば、やはり変動金利での借り入れをおススメします。先ほども挙げた通り、借入額が多くなれば月々の負担も当然多くなるので、利息の低い(現状0.3%)変動金利で借りて、更に月の負担の低い元利均等返済が良いでしょう。ローン返済をできるだけ減らすことにより生活レベルを維持できます。

当然、変動金利のデメリットである金利上昇リスクはありますが、何度も言う様に予想を超える金利上昇がありそうならば、売るなり貸すなりすればある程度リスクヘッジは可能と考えます。

みなオジ自身はある程度金利上昇はあり得ると思っていますが、急激な金利上昇は国の産業に大きな混乱をもたらす為そうそうないと考えています。もしあったとしたら、それは国の統制が利かない何らかの危機的状況でインフレ等も併発的に総じているので、不動産所有者にとっては、それはそれで逆に恩恵があるのではないかと考えます。

繰り上げ返済はすべきか?

ちなみに悩ましい点として、ゆとりのある時に「繰り上げ返済」をすべきかどうかが論点として議論されますが、みなオジ的には変動金利等の低金利で借り入れを行っているケースでは繰り上げ返済は行うべきではないと考えます。現状、変動金利の金利は0.3%程度ですので、手元の100万円を繰り上げ返済するのであれば、その100万円を他の運用に回した方が得だからです(今でしたら投資信託でも3%程度の利回りは取れるでしょう)。そうやってキャッシュを貯めておくことで、いざ金利上昇があってから一括返済をすればリスク回避できるでしょう。

若者向けローン戦略

20代で不動産を購入する場合の一番の問題点は、収入の低さによる借入額の低さでしょう。だからと言って、郊外の物件を買うのは、冒頭で挙げた通り、資産形成面であまりお勧めできませんし、働き盛りで残業時間がかさみがちな20代のライフスタイルにも遠距離通勤を強いる様では住居購入の恩恵が低いと言えます。

そう考えると、若くして住宅を購入し、かつ生活水準を挙げていきたいと考えるなら、先に結婚をしてパートナーの与信を借りて借入額を増やすか、親からの支援に期待するのが良いでしょう。また若いので、購入する物件も終の棲家として購入するのではなく、ステップアップの物件(売却ありき)として築古で価格および借入額を抑えるという戦略も良いでしょう。

投資用マンションは余裕資金ができてから

結婚予定が無いというならば不動産にこだわる必要はないと思いますが、どうしても不動産で資産形成をしたいというのであれば先に投資用マンションを購入するのはやめておいた方が良いでしょう。先に投資用ローンを借りてしまうと、住宅ローンの審査時に投資用ローンの返済額を加味した返済比率で審査されてしまう為に融資枠がかなり減ってしまいますし、先に投資用マンションを処分しようとしても残債割れをしてしまう場合は、貴重な頭金を削ってしまう結果になる為、リスクが大きくなってしまうからです。

30代のローン戦略

30代と言えば、仕事も脂が乗ってくる時期ですし、プライベートでも結婚・出産とライフイベントが重なる時期と言えます。こういう充実した時、人は不動産を購入して自分の拠点を持ちたいと思うものですが、その分、不動産購入で注意すべきポイントも多くあります。

具体的には3つあります。1つ目は転職・独立のタイミング、2つ目に自身の健康管理、3つ目に家族の問題です。

転職・起業のタイミングは気を付けよう

まず転職・独立についてです。仕事が順調になると思わず、次のステージに進むべく転職や起業を考える様になります。みなオジ自身は「転職・起業おおいに結構」というスタンスですが、こと不動産購入に関しては慎重に行うべきと考えます。結果から言えば、ローンを通してから転職などを行うべきです。基本的にサラリーマンは窮屈な生き方で実入りが少ないと考えていますが、個人の与信という観点ではサラリーマンであるほど有利なことはありません。

(給与的に)残念な中小のサラリーマンでも会社という組織に所属していれば、それなりの与信は付くものです。少なくとも「住宅ローン」という政策色の強いローンの審査は比較的緩やかです(そもそも不動産を担保にしているので、金融機関にとっても取りっぱぐれのリスクは低いので一個人に何千万の融資をしてくれるのも当然なわけですが)。しかし、転職直後は審査上マイナス評価となりがちですし、転職1年目の給与はボーナスもフルで支給されないことが多いので、想定年収も低くなります。そうすると、当然融資額も伸びず、折角の住宅購入のタイミングを逸してしまいます。転職を決め勢いに乗っている状況に水を差す結果となっては勿体無いですよね。

職歴に問題がある人ほど注意

また転職直後は通常の審査資料(源泉徴収票)の他に、履歴書等の追加資料を求められ、どのような経歴の持ち主で転職歴などを確認されることになります。特に直近の転職時の転職理由や転職の経緯、転職後の職種・給与は神経質なほどチェックされます。みなオジの様に転職回数が多く、派遣経験の多い継ぎはぎだらけの資料では、与信面での評価を落とすと思われ、キレイな職歴ではない人ほど転職はローン借入れ後にすべきです。

さらに起業して個人事業主、会社経営者となった場合は転職以上に手厳しく、いくら年商があっても与信面では評価を受けにくいです。特に個人事業主の場合は経費と生活費の線引きが甘くなるので、利益が低くなりがちですし、場合によっては会社の決算を赤字にする場合もあります。そうすると税務上は恩恵があっても、融資の与信上ではかなりのマイナスになってしまいます。また、サラリーマンでは直近2年の源泉徴収だけでよかったのが3年分の確定申告を提出させられ、事業の状況を隅々までチェックされてしまい、結果「否認」というお決まりのパターンとなります。

健康第一

次に注意すべきは健康問題です。住宅ローンの特徴として団信が付保されるの前述の通りですが、当然ローン利用者に健康的な問題があると団信に加入できないという状況に陥ります。そうすると、提携ローンなどの市中の金融機関の住宅ローンが使えなくなり、選択の幅がかなり狭められます。この場合でも一応フラット35は団信は任意加入なので借りれないという事はありませんが、万が一のことを考えると精神衛生上よろしくありません。30代で仕事が面白くなりついつい不摂生してしまいがちですが、健康管理も仕事の内と考えましょう。

40代以降のローン戦略

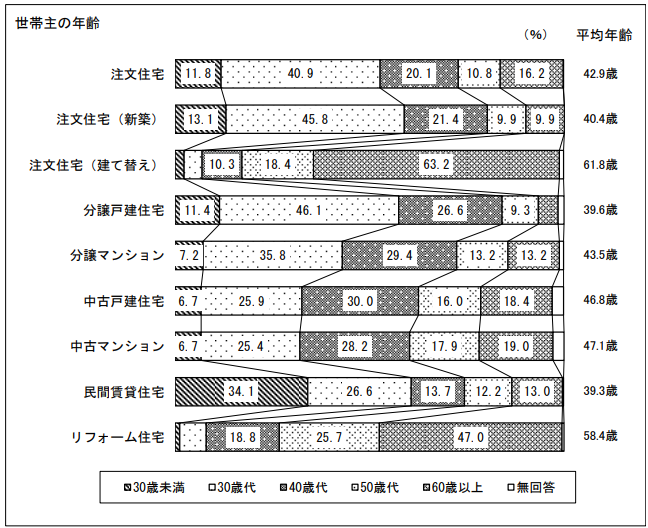

住宅別世帯主の年齢

以前、住宅購入(一次取得)の適齢期は30代の前半と言われていましたが、バブル崩壊後日本のサラリーマンの所得が伸びない状況や晩婚化で住宅取得の年齢が上昇しています。40代半ばになれば年収もそれなりに増え、住宅購入資金も十分に貯まっているので、20代の住宅選びよりも選択肢が広そうですが、中年ならではの問題が生じます。

それは、「完済時年齢の壁」です。具体的に言うと、住宅ローンの返済期間は35年が上限となっていますが、完済時の年齢は75歳(金融機関やローン商品により異なる)となっている為、資力が十分でも返済期間で希望融資額に届かないというケースがあります。

また、希望額が通ったとしても、老後の生活費を圧迫する様なローン返済計画になっていないかを念頭に入れ契約する必要があるでしょう。

しかし40代の住宅購入検討者ともなると老後の生活を懸念するあまり「自分の年収が○○万円を超えたら」とか「頭金が○○万円貯まったら」購入しようという石橋を叩いて渡るタイプも増え、皮肉にもにフルローンを組める期間を逸してしまうという悲劇も起こりがちですですので、金融機関ごとの完済時年齢は把握しておくべきでしょう。

みなオジ的には住宅購入のタイミングは「自分にとって住宅が必要と感じた時、家族からの要望が高い時」だと考えます。もちろん無謀な住宅ローンを組むのもリスクですが、遅きに逸した場合はもはや購入にこだわる必要はないのではないでしょうか。

50代以降のローン戦略

50代、60代になると、一部の資産家以外はもはや住宅購入は出来ないのでは?という声もありますが、最近では購入の需要も多く、それに応えられる様なシニア向けのローン商品も出されています。以前本ブログで高齢者が賃貸物件を契約するハードルの高さを紹介した通り、個人的には、居住難民リスクを避けるために50代以降も終の棲家としての住宅を購入するメリットは高いと考えます。

関連過去ブログ:高齢者の住宅事情は→コチラ

勿論、サラリーマンとして給与のピークを越えている人も多く、老後の年金も十分な額でない事から住宅購入に不安を覚える人も多いでしょうが、最近ではリレーローンやリバースモーゲージローンを活用した購入もあるので、最初から諦めるのではなく、色々な手段を模索する事をお勧めします。

リレーローンの活用

リレーローンとは、親子2代で組むローンの事をいい、フラット35の親子リレーローンでは子に限らず孫、それらの配偶者を連帯債務者とすることが可能です。この時、借入期間の算定は子世代の年齢を基にする為、親の年齢で算出される借入期間よりも長い期間に設定することが可能になります。

特に先程紹介した通り、与信が低く高額の住宅ローンが組めない子供と(資力はあっても)短期返済となりローンが組みにくくなっている高齢の親が協力することで、親は子供と2世帯住宅で住むことができ、子供は自分の与信以上のローンを組んで利便性の高い不動産を取得できるというメリットを享受する事が可能となります。

親としても、子供の支援という名のもと同居も実現できるスキームなので、双方負い目なく新居生活を始める事が可能です。

住宅ローンの悪用から、締め付けが強くなり…

以前は一本目に銀行の提携ローン、二本目にフラット35を使って住宅ローンを複数契約するという事ができたようですが、投資用ローンでの住宅ローンを使用するという制度の悪用が多発した為、現在は審査が非常に厳しくなっています。仮に審査が通ったとしても、購入後所有者が実際に住んでいないことが判明した場合、つまり賃貸に出している事が分かった場合は一括返済を迫られることになります。もちろん、特段の事情(転勤等)があり、それを事前に報告していれば問題ありません。

シェアハウス不正融資がマーケットの冷や水に

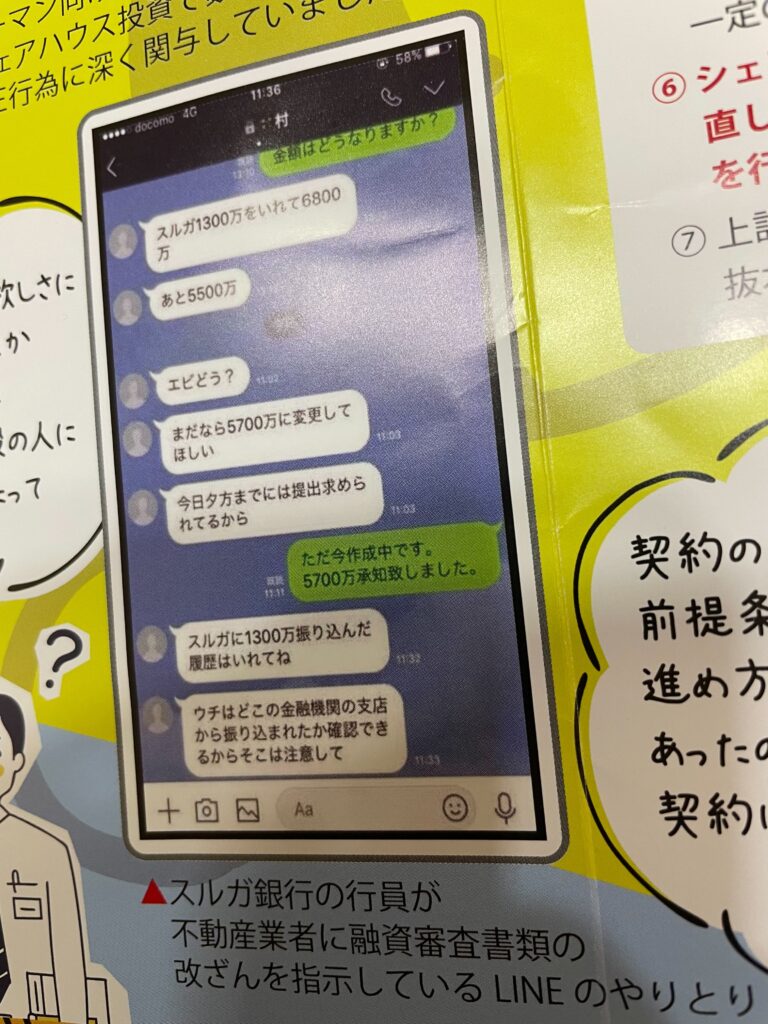

また、皆さんの記憶にも新しいかも知れませんが、都内のシェアハウスの融資審査で売主と銀行が結託して、審査資料の改ざん等が横行し、売主が破綻して被害者が拡大したという(シェアハウス「かぼちゃの馬車」)事件がありました。それ以来、低金利下で好調だった住宅ローンも逆風が吹いている状況で、物件の高騰で本当に融資が必要な人もその煽りを受けて審査が厳しくなっている印象があります。

なかなかエグイやり取りですね…

先日も「スルガ銀行不正融資被害者同盟」なる団体が、都内でスルガ銀行に対して抗議運動を行っていました。年の瀬にも関わらず大変だなぁと、思わず配布していたパンレットを手に取ってみたのですが、抗議内容の要旨としては、マスコミ報道で注目されたシェアハウス被害者のみ救済されているが、スルガ銀行が同じ時期に行っていた、他の不動産ローンに関わる不正融資の債務者には何らの補償がされておらず、全ての被害者に対して平等に対応すべき、というものでした。

先程、不動産市場に冷や水がかけられたと言いましたが、楽観的にとらえれば過熱する不動産投資ブームに抑止力が効いて返ってよかったのかも知れません。(被害者には不幸かも知れませんが、高い勉強代と思って今後に生かして欲しいですね)